SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smoketrader |Денежный рынок 2013 анализ статистических показателей

- 26 февраля 2014, 16:58

- |

Объем денежного рынка:

Объемы открытых позиций по операциям МБК и РЕПО были достаточно стабильны.

Рынок МБК где-то на 50-200 млрд. больше по объему РЕПО, однако с октября «спред» стал сужаться и в конце октября и в декабре РЕПО превосходил по объему МБК – что говорит о том, что банки «следят за своим риском» и переходят с необеспеченного рынка на рынок залоговый. Более того, надо заметить, что продолжается «тренд» увеличения позиций в РЕПО с ЦК (я уже писал об этом).

Рынок СВОП – напротив показал динамику роста (банки намного охотнее работали с валютой) – и если в начале 2013 разница между СВОП и МБК+РЕПО была в районе -100/+100 (т.е. и больше и меньше по объему), то, начиная с марта объем рынка СВОП стал постоянно «главенствовать» над МБК+РЕПО – в августе достигнув «пика» почти 850 млрд. – в ноябре снижение к началу года, затем снова рост 350-550 млрд.

( Читать дальше )

Объемы открытых позиций по операциям МБК и РЕПО были достаточно стабильны.

Рынок МБК где-то на 50-200 млрд. больше по объему РЕПО, однако с октября «спред» стал сужаться и в конце октября и в декабре РЕПО превосходил по объему МБК – что говорит о том, что банки «следят за своим риском» и переходят с необеспеченного рынка на рынок залоговый. Более того, надо заметить, что продолжается «тренд» увеличения позиций в РЕПО с ЦК (я уже писал об этом).

Рынок СВОП – напротив показал динамику роста (банки намного охотнее работали с валютой) – и если в начале 2013 разница между СВОП и МБК+РЕПО была в районе -100/+100 (т.е. и больше и меньше по объему), то, начиная с марта объем рынка СВОП стал постоянно «главенствовать» над МБК+РЕПО – в августе достигнув «пика» почти 850 млрд. – в ноябре снижение к началу года, затем снова рост 350-550 млрд.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Блог им. smoketrader |Ликвидность: Текущая ситуация 16.02.14

- 17 февраля 2014, 11:22

- |

МБК:

Межбанковский рынок продолжает пребывать в некоем «кататоническом» ступоре.

Банки продолжают «вылетать». И ситуация такова, что по отчетности сейчас невозможно оценить состояние банка. Еще месяц назад отчетность вполне «адекватна», а завтра – отзыв.

Пока единственная «лакмусовая бумажка», к сожалению, лишь – слухи. И тут, конечно, есть «разговоры» о достаточно ТОПовых банках (не считая «приближенные банки»). Основная беда всех – вывод 30-40% пассивов (вклады). Это может быть и один вип-клиент, и множество «физиков» и юридические лица (которые, с «момента Мастера» ускорили свой «переток» в Сбер).

РЕПО:

Поскольку МБК «стоит колом» — объемы перетекают в сторону междилерки и ЦК.

И, я думаю, как инструмент «перераспределения» ликвидности все большая и большая доля будет приходиться на эти рынки.

Причем, исходя из того, что ЦБР начинает лишать лицензий и «серый рынок» инвестдомов – будет расти доля операций с Центральным Контрагентом. На текущий момент (судя по общению с коллегами) по операциям РЕПО небольшие и средние банки, все пристальнее «смотрят» в сторону РЕПО с ЦК. И если до января 2014 среднедневные обороты были в районе 35-40 млрд., то сейчас 55-60 млрд. А Биржа в скором времени будет проводить операции в обезличенном стакане до 19:00 (сейчас 16:00) – что более удобно для регулирования остатков.

( Читать дальше )

Межбанковский рынок продолжает пребывать в некоем «кататоническом» ступоре.

Банки продолжают «вылетать». И ситуация такова, что по отчетности сейчас невозможно оценить состояние банка. Еще месяц назад отчетность вполне «адекватна», а завтра – отзыв.

Пока единственная «лакмусовая бумажка», к сожалению, лишь – слухи. И тут, конечно, есть «разговоры» о достаточно ТОПовых банках (не считая «приближенные банки»). Основная беда всех – вывод 30-40% пассивов (вклады). Это может быть и один вип-клиент, и множество «физиков» и юридические лица (которые, с «момента Мастера» ускорили свой «переток» в Сбер).

РЕПО:

Поскольку МБК «стоит колом» — объемы перетекают в сторону междилерки и ЦК.

И, я думаю, как инструмент «перераспределения» ликвидности все большая и большая доля будет приходиться на эти рынки.

Причем, исходя из того, что ЦБР начинает лишать лицензий и «серый рынок» инвестдомов – будет расти доля операций с Центральным Контрагентом. На текущий момент (судя по общению с коллегами) по операциям РЕПО небольшие и средние банки, все пристальнее «смотрят» в сторону РЕПО с ЦК. И если до января 2014 среднедневные обороты были в районе 35-40 млрд., то сейчас 55-60 млрд. А Биржа в скором времени будет проводить операции в обезличенном стакане до 19:00 (сейчас 16:00) – что более удобно для регулирования остатков.

( Читать дальше )

Блог им. smoketrader |"Денежный" вторник 16 июля 2013 (ставки, аукционы, ОФЗ, USDRUB)

- 16 июля 2013, 17:13

- |

Сегодня ЦБР проводил 2 аукцина — овер с лимитом 430 млрд., который «выгребли» целиком (средне-взв.ставка 5,55%) и недельное РЕПО — лимит 2040 млрд. (на прошлой неделе 2040 млрд.) — привлекли 1855,295 (против 1681,318 неделей ранее) — средне-взв.ставка стабильна в районе 5,52%.

Кстати, могу «поздравить» — сегодня рынок привлек максимальный объем по РЕПО с ЦБР — овернайт+недельное = 2,285 трлн. При этом, могу сказать, что никакого «ажиотажа» по деньгам на рынке нет, хотя относительно прошлой недели ставки выросли...

Подробнее о ставках: тренд прошлой недели (снижение ставок на денежном рынке) завершился. А спред между РЕПО с Центральным Банком vs междилерское РЕПО стал снова расширяться. давая «пищу» арбитражным стратегиям. После нескольких месяцев стабильных ставок (у «верхней границы» диапазона) — на рынке «случилось» какое-то движение — возможно, что «тренд на снижение» будет продолжен… Хотя до 3,5-4% вряд ли дойдет. После июньского «коллапса» по РЕПО рынок более-менее успокоился и повысилась активность, снова начинают рассматривать лимиты друг на друга + предлагать свичевать сделки (правда на РЕПО с ЦБР). Правда, вот на РЕПО с ЦК какой-то «феноменальной» активности я не вижу… А вроде «все хотели»…

( Читать дальше )

Кстати, могу «поздравить» — сегодня рынок привлек максимальный объем по РЕПО с ЦБР — овернайт+недельное = 2,285 трлн. При этом, могу сказать, что никакого «ажиотажа» по деньгам на рынке нет, хотя относительно прошлой недели ставки выросли...

Подробнее о ставках: тренд прошлой недели (снижение ставок на денежном рынке) завершился. А спред между РЕПО с Центральным Банком vs междилерское РЕПО стал снова расширяться. давая «пищу» арбитражным стратегиям. После нескольких месяцев стабильных ставок (у «верхней границы» диапазона) — на рынке «случилось» какое-то движение — возможно, что «тренд на снижение» будет продолжен… Хотя до 3,5-4% вряд ли дойдет. После июньского «коллапса» по РЕПО рынок более-менее успокоился и повысилась активность, снова начинают рассматривать лимиты друг на друга + предлагать свичевать сделки (правда на РЕПО с ЦБР). Правда, вот на РЕПО с ЦК какой-то «феноменальной» активности я не вижу… А вроде «все хотели»…

( Читать дальше )

Блог им. smoketrader |Слив акций для того чтобы расплатиться по РЕПО:

- 13 июня 2013, 10:36

- |

Похоже на слив, дабы вернуть деньги по РЕПО...

Конечно, если удасться сразу реализовать большой объем (а похоже, что идет слив объемов в Гамаке, Газике, в Сбере и Лучке — не так особо) — то компании (я уверен, что там не только БД «А») смогут расплатиться по обязательствам. Если нет… Не будем загадывать — посмотрим на сегодняшние ставки на денежном рынке.

Конечно, если удасться сразу реализовать большой объем (а похоже, что идет слив объемов в Гамаке, Газике, в Сбере и Лучке — не так особо) — то компании (я уверен, что там не только БД «А») смогут расплатиться по обязательствам. Если нет… Не будем загадывать — посмотрим на сегодняшние ставки на денежном рынке.

Блог им. smoketrader |Ликвидность: "сжатие" денежной ликвидности...

- 23 апреля 2013, 14:16

- |

Вниманию Казначеев!!! С 01.05.2013 сделки РЕПО с ЦБР будут заключаться ТОЛЬКО в соответствии с новым Ген.соглашением!!! ВНИМАНИЕ!!!

Денежный рынок:

Исходя из информации, предоставленной Центральным Банком (факторы формирования ликвидности), мы видим (по графику «сальдо операций»), максимальные показатели (со знаком минус, естественно).

Поэтому, логично, что сегодня ЦБР предложил общий лимит (овер + неделя) — 2,430 трлн. рублей. — это максимальный показатель в 2013 году...

Причем, как видно «в динамике», рост продолжается с начала апреля (1,46-1,66-2 и теперь 2,43 трлн. рублей).

Конечно, ЦБР «страхуется» — рынок привлекает меньше лимита, но и здесь отмечается рост -1,14-1,45-1,74 и сегодня 1,99 трлн.

На мой взгляд, если банки начнут занимать (стабильно) у ЦБР порядка 2 трлн. — это может быть некоторым «пороговым» значением.

Хотя сейчас, в виду того, что на рынке есть дополнительные инструменты привлечения и перераспределения ликвидности — РЕПО с НРД и РЕПО с ЦК — наверное будет не правильно ставить «критическую планку» на 2 трлн. — вполне вероятно, что даже при таком объеме это не сильно скажется на ставках => рост будет в район 6,5%-7%. Пока же с начала весны рынок лишь иногда «тестирует» 6,5% по операциям МБК (в основном банки второго круга); тогда как РЕПО с ЦБР и «междилерка» обычно находятся в районе 5,5% (я имею в виду индекс акций, овер) — 6%.

Фондовый рынок — снижается, идет отток капитала, конец месяц, налоговые платежи, длинные праздники — все вместе оказывает «давление» на ликвидность — но каких-то критических явлений пока не видно — будем более «пристально» наблюдать за развитием ситуации.

Вот на следующей неделе (30 апреля) я бы прогнозировал полностью «выбранные» аукционы...

( Читать дальше )

Денежный рынок:

Исходя из информации, предоставленной Центральным Банком (факторы формирования ликвидности), мы видим (по графику «сальдо операций»), максимальные показатели (со знаком минус, естественно).

Поэтому, логично, что сегодня ЦБР предложил общий лимит (овер + неделя) — 2,430 трлн. рублей. — это максимальный показатель в 2013 году...

Причем, как видно «в динамике», рост продолжается с начала апреля (1,46-1,66-2 и теперь 2,43 трлн. рублей).

Конечно, ЦБР «страхуется» — рынок привлекает меньше лимита, но и здесь отмечается рост -1,14-1,45-1,74 и сегодня 1,99 трлн.

На мой взгляд, если банки начнут занимать (стабильно) у ЦБР порядка 2 трлн. — это может быть некоторым «пороговым» значением.

Хотя сейчас, в виду того, что на рынке есть дополнительные инструменты привлечения и перераспределения ликвидности — РЕПО с НРД и РЕПО с ЦК — наверное будет не правильно ставить «критическую планку» на 2 трлн. — вполне вероятно, что даже при таком объеме это не сильно скажется на ставках => рост будет в район 6,5%-7%. Пока же с начала весны рынок лишь иногда «тестирует» 6,5% по операциям МБК (в основном банки второго круга); тогда как РЕПО с ЦБР и «междилерка» обычно находятся в районе 5,5% (я имею в виду индекс акций, овер) — 6%.

Фондовый рынок — снижается, идет отток капитала, конец месяц, налоговые платежи, длинные праздники — все вместе оказывает «давление» на ликвидность — но каких-то критических явлений пока не видно — будем более «пристально» наблюдать за развитием ситуации.

Вот на следующей неделе (30 апреля) я бы прогнозировал полностью «выбранные» аукционы...

( Читать дальше )

Блог им. smoketrader |РЕПО с ЦК (To be or not) + ситуация на рынке

- 18 января 2013, 15:51

- |

РЕПО с ЦК:

Как говориться — «дано»:

1. Единый контрагент — положим это "+" с т.з. риск-менеджмента. НО это еще один «режим» а значит мы тут заплатим «комес» + если что-то сделаем на «междилерке» — тоже заплатим. Итого: 2 раза платить.

2. На первое время РЕПО будет «совершаться» с ОФЗ...

Вопрос — с какими ОФЗ?? Где сейчас на рынке они??!!! Прррравильно у ЦБР в залоге...

Кто не помнит — порядка 600-700 млрд. банки «должны» ЦБРу (и объемы растут).

И, ДА — сначала, конечно, привлекаются под «ликвид» (ОФЗ — самый главный ликвид) и только потом под «трэш»...

Но ЦК пока хочет принимать только «самые-самые» бумаги — а их практически ни у кого нет… Ну. наверное, кроме того «лоббирующего» (этот проект) количества компаний/банков...

3. Время работы — до 16:00… Ага… А это значит. что привлекаться/размещаться можно до 2-го рейса… И что дальше?? ЗАЧЕМ мне это делать ТАК рано?? Вообще, «нормальная» работа по регулированию коррсчета у банков — после 3-го рейса… Но к этому времени РЕПО с ЦК уже будет закрыто.

Т.о. это (РЕПО с ЦК) «лобби» тех компаний (небанков), у кого нет доступа к аукциону РЕПО — хотя и это «сомнительно» — залогов-то сейчас свободных почти нет...

Разве, что успеют «подключить» РЕПО с заменой => смогут вывести из-под залога ОФЗ и заменить «трешем».

И только после этого можно прогнозировать объемы на РЕПО с ЦК.

НО — если РЕПО с заменой не будет (не пойдет/сломается и т.д.) — то ожидать «моря радости» на «ЦК» не следует.

( Читать дальше )

Как говориться — «дано»:

1. Единый контрагент — положим это "+" с т.з. риск-менеджмента. НО это еще один «режим» а значит мы тут заплатим «комес» + если что-то сделаем на «междилерке» — тоже заплатим. Итого: 2 раза платить.

2. На первое время РЕПО будет «совершаться» с ОФЗ...

Вопрос — с какими ОФЗ?? Где сейчас на рынке они??!!! Прррравильно у ЦБР в залоге...

Кто не помнит — порядка 600-700 млрд. банки «должны» ЦБРу (и объемы растут).

И, ДА — сначала, конечно, привлекаются под «ликвид» (ОФЗ — самый главный ликвид) и только потом под «трэш»...

Но ЦК пока хочет принимать только «самые-самые» бумаги — а их практически ни у кого нет… Ну. наверное, кроме того «лоббирующего» (этот проект) количества компаний/банков...

3. Время работы — до 16:00… Ага… А это значит. что привлекаться/размещаться можно до 2-го рейса… И что дальше?? ЗАЧЕМ мне это делать ТАК рано?? Вообще, «нормальная» работа по регулированию коррсчета у банков — после 3-го рейса… Но к этому времени РЕПО с ЦК уже будет закрыто.

Т.о. это (РЕПО с ЦК) «лобби» тех компаний (небанков), у кого нет доступа к аукциону РЕПО — хотя и это «сомнительно» — залогов-то сейчас свободных почти нет...

Разве, что успеют «подключить» РЕПО с заменой => смогут вывести из-под залога ОФЗ и заменить «трешем».

И только после этого можно прогнозировать объемы на РЕПО с ЦК.

НО — если РЕПО с заменой не будет (не пойдет/сломается и т.д.) — то ожидать «моря радости» на «ЦК» не следует.

( Читать дальше )

Блог им. smoketrader |Обзор рынка ликвидности (графически: аукционы РЕПО ЦБР + ставки денежного рынка)

- 05 октября 2012, 13:54

- |

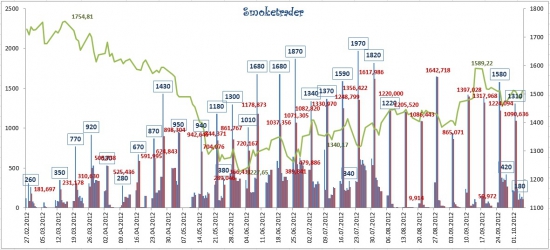

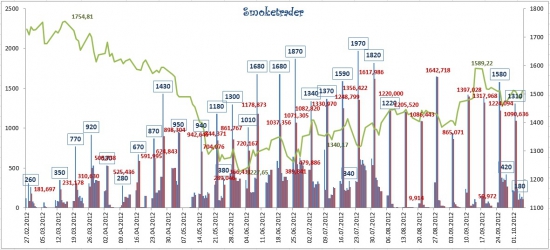

Итак, первый и основной график — аукционы РЕПО ЦБР vs RTSI:

Синим цветом обозначается лимит ЦБР (совокупный на день: т.е. это может быть только овернайт, либо овер+неделя (по вторникам), либо овер+3х месячный+ еще что-то… и т.д.). В основном «пиковые» значения — это аукционы, которые проходят по вторникам — овернайт+недельное РЕПО. Т.е. максимальный лимит, который был предложен рынку в этом году (пока это июль) — 1970 млрд. (1,97 трлн.). При этом, рынок привлек максимум (в августе) — 1642,718 млрд. (1,642 трлн.).

Соответственно — темно-красный цвет — это реальное привлечение объемов на прямом РЕПО (сколько «сделали»).

Салатовый — это значение индекса RTSI.

Обычно, летом проводятся «какие-то там» эксперименты — выделенные полосы для транспорта, реверсивное движение на шоссе...

Рынок не исключение — ЦБР «экспериментировал» с «длинными деньгами» — предлагая в основном деньги на неделю, а не на овернайт (на этом, кстати, индекс РТС — «стоял на месте», даже немного снижаясь. Поскольку коротких денег было мало — в конце августа рынок привлек максимальный объем.

( Читать дальше )

Синим цветом обозначается лимит ЦБР (совокупный на день: т.е. это может быть только овернайт, либо овер+неделя (по вторникам), либо овер+3х месячный+ еще что-то… и т.д.). В основном «пиковые» значения — это аукционы, которые проходят по вторникам — овернайт+недельное РЕПО. Т.е. максимальный лимит, который был предложен рынку в этом году (пока это июль) — 1970 млрд. (1,97 трлн.). При этом, рынок привлек максимум (в августе) — 1642,718 млрд. (1,642 трлн.).

Соответственно — темно-красный цвет — это реальное привлечение объемов на прямом РЕПО (сколько «сделали»).

Салатовый — это значение индекса RTSI.

Обычно, летом проводятся «какие-то там» эксперименты — выделенные полосы для транспорта, реверсивное движение на шоссе...

Рынок не исключение — ЦБР «экспериментировал» с «длинными деньгами» — предлагая в основном деньги на неделю, а не на овернайт (на этом, кстати, индекс РТС — «стоял на месте», даже немного снижаясь. Поскольку коротких денег было мало — в конце августа рынок привлек максимальный объем.

( Читать дальше )

Блог им. smoketrader |Видеопрезентация моего семинара в ДО Финам "Кутузовский" (24.08.12)

- 26 августа 2012, 01:27

- |

Несколько «сумбурненько», но суть будет понятна.

Ничего не могу сделать с качеством звука — увы...

Ничего не могу сделать с качеством звука — увы...

Блог им. smoketrader |Ликвидность: Итоги июня-июля 2012 (несколько слов + 2 графика) + сегодня

- 01 августа 2012, 13:47

- |

С приходом ЦБР ситуация на «рынке» изменилась — спрэды сократились.

Если ранее свопы стоили 2,5-3%; МБК — 4-4,5%; РЕПО 4,5-5%. То сейчас спреды сузились — редко когда удается привлечь в МБК и отдать в РЕПО (или наоборот).

Как видно из графика ситуация сейчас более-менее стабильная (я бы сказал стабильно-высокая).

Ставки в районе 5,5-6,5% с экстремумами на свопах и МБК по 7% (середина июня — что можно объяснить низким объемом денег от ЦБР). И если в первый месяц лета практически все банки размещали деньги в свопах (обычно долларовом) — это видно по дороговизне свопов относительно РЕПО и МБК — то в июле банки «сменили вектор размещения» и свопы подешевели. К концу месяца ставки традиционно выросли.

Пока рано говорить, что ситуация как-то может «разрешится» — ЦБР достаточно плотно контролирует ставки через аукцион прямого РЕПО, сейчас (как никогда) Банк России является главным игроком на рынке ставок. Его политика инфляционного таргетирования подразумевает длительную поддержку рынка — деньгами, сейчас на недельное РЕПО предлагается более 1 трлн. рублей и я думаю, что эта цифра вполне может вырасти до 2 трлн., что безусловно может стать некоторым «катализатором», который поможет «подтолкнуть» фондовый рынок вверх. Как видно из нижнего графика — постоянная «подпитка» рынка деньгами дает свои плоды — индекс РТС подрастает.

( Читать дальше )

Если ранее свопы стоили 2,5-3%; МБК — 4-4,5%; РЕПО 4,5-5%. То сейчас спреды сузились — редко когда удается привлечь в МБК и отдать в РЕПО (или наоборот).

Как видно из графика ситуация сейчас более-менее стабильная (я бы сказал стабильно-высокая).

Ставки в районе 5,5-6,5% с экстремумами на свопах и МБК по 7% (середина июня — что можно объяснить низким объемом денег от ЦБР). И если в первый месяц лета практически все банки размещали деньги в свопах (обычно долларовом) — это видно по дороговизне свопов относительно РЕПО и МБК — то в июле банки «сменили вектор размещения» и свопы подешевели. К концу месяца ставки традиционно выросли.

Пока рано говорить, что ситуация как-то может «разрешится» — ЦБР достаточно плотно контролирует ставки через аукцион прямого РЕПО, сейчас (как никогда) Банк России является главным игроком на рынке ставок. Его политика инфляционного таргетирования подразумевает длительную поддержку рынка — деньгами, сейчас на недельное РЕПО предлагается более 1 трлн. рублей и я думаю, что эта цифра вполне может вырасти до 2 трлн., что безусловно может стать некоторым «катализатором», который поможет «подтолкнуть» фондовый рынок вверх. Как видно из нижнего графика — постоянная «подпитка» рынка деньгами дает свои плоды — индекс РТС подрастает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс